【信息会干货集】我国原料药出口形势及重点产品点评

来源:医药经济报

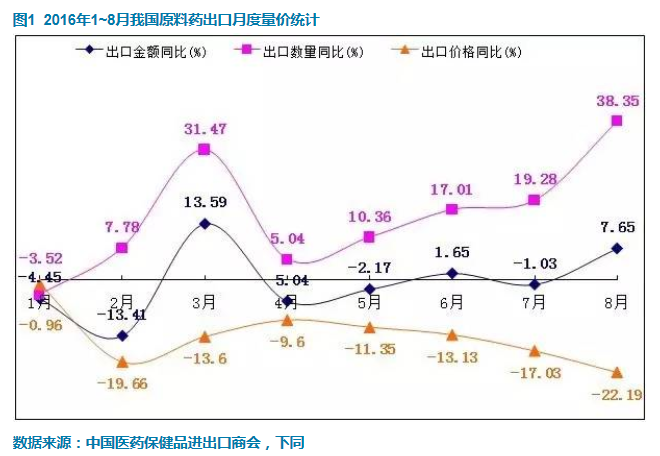

2016年以来,我国对外贸易受全球经济贸易形势低迷影响,也步入调整态势,我国原料药外贸也跟随医药外贸大势走低。不过,随着国务院近几年连续出台了14个支持外贸发展的政策文件,尤其是2016年4月又审议通过了新的促进外贸回稳向好的政策措施,1~8月我国原料药出口贸易走出先抑后扬的态势,累计出口额172.62亿美元,同比减少0.86%,降幅相比上半年2.18%的幅度有所收窄。从月度数据上看,政府和企业的努力见到了成效,笼罩在原料药出口行业上的阴霾有所消散,6、7、8月我国原料药出口增幅分别达到1.65%、-1.03%和7.65%,相比前五个月有所回暖。

从出口量价关系上看,我国前8个月累计出口原料药553.61万吨,同比增长14.46%,出口均价3.12美元/公斤,同比下跌13.38%。可见,国际市场对我国原料药的刚性需求依然存在,出口额的减少主要受到出口均价持续下滑的拖累。从月度数据上看,2016年以来出口量价走向正负两个极端的趋势愈演愈烈,甚至8月份在我国原料药出口数量同比大增38%的情况下,出口均价反而同比大跌22%。

我国原料药企业为促进外贸稳定增长不可谓不努力,无奈多种原因影响下,出口价格的大幅下跌吞噬了大部分成果,企业利润空间被大幅压缩。分析原料药出口均价大幅下滑的主要原因,一是国内大宗原料药去产能进展缓慢,部分小化工厂受价格波动诱惑进入医化领域,使部分品种原料药产能有增无减,产能持续过剩的恶果就是出口价格的持续走低;二是全球经济复苏缓慢,俄罗斯、巴西等国家经济陷入衰退,当地客户付款能力受限,采购预算不足,不断压价;三是受部分国家政治变动、经济政策等影响,全球货币汇率波动较大,2015年欧洲、印度、巴西等我国原料药主要出口市场货币大幅贬值,造成其购买力下降,印度等主要竞争对手的产品出口价格也因卢布贬值而走低,拉低了市场价格。

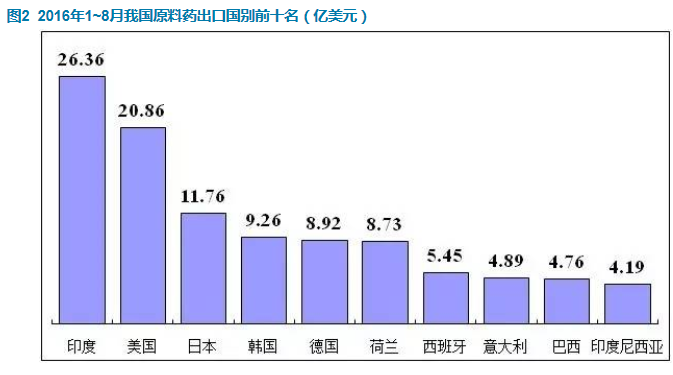

1~8月,我国原料药出口前十大目的国中,除美国、日本外,我国对其他八个国家的出口均呈现量增价减的状态。其中,印度作为我国原料药出口第一大目的国,市场占比超过15%,尽管印度政府对本国制药产业加大了保护力度,并且2016年以来频频出现印度对我部分原料药产品反倾销的案件,印度对我国原料药产品的需求仍然有增无减,前8个月进口达44.34万吨,同比增长13.34%,但与此同时均价同比下跌18.44%,对我国原料药出口增长的负面影响较大;我国对第二大市场美国的原料药出口在1~8月表现出罕见的量价齐跌走势,出口数量和价格分别下降了1.74%和3.18%,这与美国在药品数据完整性、杂质检测等法规上愈发严格,并加大了原料药工厂海外检查和警告力度有一定关系;日本仍位居我国原料药出口国排名第三位,2016年前8月我国对日本原料药出口形势是量价齐升,量价分别增长4.44%和0.55%,这一方面得益于日本大力推进仿制药政策惠及原料药进口业务,另一方面也得益于日本企业相比价格更注重质量;韩国位居我国原料药出口第四大目的国,也是1~8月我国原料药出口量价分化最大的,出口数量同比大增48.48%的同时出口均价大跌26.57%,主要体现在其中医药化工中间体的出口上;位居第四到第八位的均是欧盟国家,可能受欧洲政治和经济形势不稳影响,1~8月我国对欧盟地区(含英国)的原料药出口均价同比下降了12.91%,但同时出口数量增长了17.51%。总体来讲,我国原料药产品的出口格局基本稳定。

我国经营原料药出口业务的企业数量有所增加,1~8月共计有9087家企业参与原料药出口,比2015年同期增加了449家,这一方面说明了企业齐努力维持我国原料药出口贸易稳定增长的不易,另一方面也间接说明了部分企业新进入原料药和医药中间体出口领域,使出口竞争更加激烈。新增企业多为民营企业,7285家出口企业较2015年同期增加了499家,企业家数占比增至80%,出口数量和金额占比均逾60%,具体数值分别同比增长15.13%和5.77%,民营企业是我原料药出口名副其实的主力军,并一直保持着良好的出口活力。三资和国有企业原料药出口延续2015年的负增长,出口占比也从2015年的43.5%继续萎缩至40%,但仍是我原料药贸易中不可或缺的组成部分。

未来走势展望

2016年是近年来我国外贸形势最严峻的一年,我国原料药出口也同样需要面对如此严峻的形势。年初的出口负增长可能动摇了人们对医药产品刚性需求的信心,年中的出口回暖,尤其是原料药出口数量的增长打消了上述疑虑,但出口价格的下跌却引发了担忧。可以说,在国内人工、环保、GMP达标等综合成本持续上升的情况下,我国原料药产品出口均价同比没能实现增长,意味着经营企业利润率的压缩,我国原料药生产和贸易企业,是在用利润换取出口的稳定增长。

与此同时,国内大宗原料药供给侧改革推进缓慢,难显速效,更有部分化工企业蠢蠢欲动,低质量低标准的化工产品拉低了我国原料药整体出口价格,使部分种类产品产能过剩问题不仅未能缓解,反而愈演愈烈。

不过,维持我国原料药出口贸易稳定增长的积极因素仍然存在。一方面,国家政府连续出台政策,涉及鼓励出口信保信贷、完善加工贸易政策、扩大跨境电子商务试点、进一步推进通关便利化等,为企业稳定贸易打通关节;另一方面,人民币贬值,我国产品出口价格竞争力有所提升。

总的来看,我国原料药出口贸易形势严峻,但机会犹存,预计2016年下半年我国原料药出口贸易将继续回暖,全年出口额有望与2015年持平。

重点产品点评

维生素类:

触底反弹,量价齐升

近几年来,我国维生素类原料药出口价格逐年走低,2015年出口均价低至8.1美元/公斤,2016年一季度出口均价更是创下7.75美元/公斤的低点。自二季度以来,维生素出口价格触底反弹,1~8月累计出口均价8.56美元/公斤,同比上涨2.5%,同时出口量达17.42万吨,同比增长12.7%,出口金额达到14.9亿美元,同比增长15.52%,呈现出量价齐升的良好态势。

我国主要出口的维生素类原料药分别是B族维生素、维生素C、维生素E和D族维生素,分别占据我维生素类出口总额的26.5%、20.2%、19.9%和14.4%,出口形势不尽相同。其中,B族维生素出口价格同比大涨32.7%,使出口金额同比增长了41.52%;维生素C依靠出口数量同比增长15.41%才维持了出口金额的正增长,出口均价同比下降了9.84%;维生素E的出口价格保持平稳,仅同比小涨0.28%;D族维生素表现生猛,出口均价同比暴涨147%,导致出口金额也暴增了180%。

分析维生素类原料药出口价格反弹的原因,一是供应端的收紧,供给侧改革和环保趋严的双重压力下,部分小厂停产限产,维生素的产能产量有所下降;二是需求端的刚性,维生素主要用于医药、食品添加剂、饲料添加剂等行业,下游敏感度低,近两年即便全球经济形势不乐观,也仍然保持了对维生素的需求,我国维生素类原料药的出口数量也一再攀升;三是人民币的贬值,年初以来人民币兑美元汇率不断走低,外贸行业尤其是部分外向型的细分行业将因此受益,我国是维生素生产和出口大国,在维生素B、维生素C等产品全球市场上拥有绝对竞争优势,出口易受汇率波动影响。另外,受10月17日德国化工巨头巴斯夫工厂爆炸影响,其维生素A、维生素E产品生产将受到较大影响,相关产品仍有继续涨价的动力。

但据我会了解,维生素的涨价潮已经吸引了一些小企业的目光,2015年就有十几家工厂新进入某B族维生素领域,生产低端饲料级产品出口,这也是我国大宗原料药产能供给侧改革推行较难的一个缩影,为我国维生素类原料药的出口蒙上了一层阴影。

氨基酸类:

竞争激烈,量价分化

我国氨基酸类原料药出口均价经过2015年的短暂反弹后继续下探,2016年1~8月创下1.58美元/公斤的低价,同比下跌23.35%,同时出口数量达到79.56万吨,同比增长53.88%,量价增长严重分化。累计出口金额为12.57亿美元,同比增长17.95%。其中,谷氨酸钠、赖氨酸酯/盐、蛋氨酸、谷氨酸等我主要出口品种集体呈现量增价跌的出口形势。

氨基酸出口走出量价分化走势的原因是多重的。首先,赖氨酸和苏氨酸的主要生产原料玉米价格下跌,使相关氨基酸的生产能本下降。玉米供过于求的情况已持续多年,国家玉米库存屡创新高,据农业部预测,未来五年将是玉米“去库存”周期,自2016年开始玉米价格已有明显下降,未来仍有较强烈的下跌预期。以玉米为主要生产原料的赖氨酸和苏氨酸将因此受益,生产成本和出口价格也随之降低。其次,氨基酸产能过剩情况愈演愈烈,市场竞争越发激烈。一方面,原料发酵生产成本下降,企业大量生产,供应增加;另一方面,部分氨基酸国际产能不断增加,例如新和成、宁夏紫光、德国赢创、日本住友等企业均在新建蛋氨酸生产线并计划在未来数年内投产。再次,人民币汇率贬值,增加了我国产品价格竞争优势,利于出口,氨基酸也是受益的产品之一。

青霉素类:

周期波动,量价齐跌

青霉素类原料药和中间体是我国出口的主要大宗原料药品种之一。在2013~2014年出口价格小幅反弹后,2015年重启跌势,2016年1~8月出口均价继续跌至16.39美元/公斤,同比下跌幅度达16.39%,同时出口数量也同比减少了3.85%,呈现出量价齐跌的走势,致使出口金额仅为4.99亿美元,同比减少19.61%。

6-氨基青霉烷酸(6-APA)、羟氨苄青霉素三水酸(三水阿莫西林)和其他青霉素衍生物/盐是我国青霉素类主要出口品种,1~8月出口金额累计占比达88%,虽然出口数量保持稳定,同比增长率均在±1%内,但出口价格分别下跌了18.55%、23.29%和11.02%。对羟基苯甘氨酸及其邓钾盐、氨苄青霉素三水酸、羟氨苄青霉素等则是造成我国青霉素类出口数量下滑的主要品种。

印度一直是我国青霉素类原料药和中间体出口的主要市场之一,占据出口总金额的1/3,并以输入我国6-APA再加工为阿莫西林原料药和制剂出口为主。海关数据显示,我国对印度阿莫西林和三水阿莫西林的出口曾经在2014年达到峰值,占据我国对印度青霉素类原料药出口额的11%。但是,近两年印度企业从我国进口上述原料药成品的金额大幅减少,尤其是在2016年5月印度为保护本国青霉素产业启动了对我国阿莫西林的反倾销调查后,阿莫西林原料药对印度的出口将遭到打击,1~8月出口数量和价格分别同比下降了24%和25%已现端倪。反之,印度对我国6-APA的进口数量逆势增长7.38%,进口价格仅20.13美元/公斤,同比大跌19.85%,我国有沦为印度青霉素中间体低价供应基地的风险。

我国青霉素类原料药出口价格总是出现“涨两年跌两年”的周期性波动,且是涨少跌多。本次进入周期性价格低谷,可能的原因有三:一是国际经济形势复苏乏力,境外需求疲软,影响了我部分种类原料药的出口;二是青霉素原料药和中间体一直以来都是我国大宗原料药里产能过剩的重灾区,去产能任重而道远;三是人民币贬值,利于出口,体现在美元计的价格上也造成出口价格下降。预测未来相关产品出口价格仍将低迷,明年或有反弹。

激素类:

需求增加,价格再降

近几年我国激素类原料药出口形势波动较大,出口数量时增时减,出口均价却一直没有脱离下行通道。2016年1~8月,我国激素类原料药出口数量回暖,总计出口741吨,同比增长14.39%,货值仅4.51亿美元,同比减少14.36%,原因就在于价格同比下跌了25.14%,报608.27美元/公斤。激素类项下具体产品多呈现量增价减的出口走势,例如占主要出口份额的其他雌激素及孕激素、其他甾类激素及衍生物和可的松系列(含可的松、氢化可的松、脱氢可的松及脱氢皮醇),合计占比达74%,在出口数量均实现正增长的同时,出口均价均大跌23%以上,形势不容乐观。仅位于激素类原料药出口第二梯队的多肽类激素及衍生物出口价格实现了上涨,并且同比增幅高达210%,但出口数量反而减少了55%。

可的松系列产品的衰落对我国激素类原料药出口影响较大。根据海关统计,可的松系列原料药近年来在激素类原料药出口中的占比持续萎缩,曾经在2013年出口金额达2.36亿美元,出口占比达42%的产品,在2016年1~8月仅录得0.88亿美元的出口额和不足20%的出口占比,衰退趋势明显。原因一方面可能是生产技术门槛低,国内生产企业较为分散,价格竞争比较激烈;另一方面可的松系列替代产品较多,国内部分原来主做可的松的企业已向避孕药等产品转型,行业龙头缺失,价格话语权也逐渐失去;再一方面是原料黄姜的价格走低,叠加人民币贬值,使可的松出口价格下降。

解热镇痛类:

产能过剩,价格下行

解热镇痛类也是我国大宗原料药里产能过剩比较严重的品类之一,近年来由于市场竞争激烈,出口价格持续下行。2016年1~8月,我国解热镇痛类原料药出口价格在2015年下滑3%的基础上,同比再跌7.3%,出口数量则一反2015年12%的降幅,同比增长5.71%。综合作用下我国解热镇痛类原料药出口金额为2.82亿美元,同比减少2%。

我国出口的解热镇痛类原料药中,对乙酰氨基酚(扑热息痛)占比超过1/3,也是唯一一个量价齐跌的品种,量价分别同比减少3.21%和13.9%;布洛芬、安乃近、水杨酸类、阿司匹林也是出口额较大的品种,出口数量均实现了正增长,其中安乃近同比增加37%最多,出口价格也同步调地出现下滑,降幅从3%~11%不等。

多年来,我国解热镇痛药行业的生产规模不断扩大,产量成倍增长,靠的是新增生产线,获取规模优势,从而降低成本,并没有摆脱粗放型增长的老路。产能的扩大,并没有带动技术进步、质量提升的跟随,使行业陷入价格战的恶性循环。这一点在扑热息痛上表现得尤其明显。

其次,石油价格的持续低迷,使生产解热镇痛药中间体的成本不断下降。虽然我国生产解热镇痛类原料药的成本在下降,但是印度等竞争对手的成本下降更甚,影响到了我国原料药的出口。例如我国扑热息痛关键中间体对氨基苯酚大量低价出口到印度,并享受出口退税,被印度加工为扑热息痛原料药和制剂后供应欧美市场,加上印度对本国制药行业的补贴,我国产品与印度相比并无太大优势。自2012年以来,我国对印度的扑热息痛出口持续萎缩,从3416万美元,减至2015年的926万美元,降幅超过八成,2016年1~8月更是累计只有362万美元的扑热息痛出口。

(本文作者来自中国医药保健品进出口商会)